Um cenário de alta na taxa básica de juros da economia pode assustar a princípio, trazendo lembranças de crédito caro e uma economia regressiva. Entretanto, a alta de 0,75 pontos percentuais imposta ontem pelo COPOM (Comitê de Políticas Monetárias do Banco Central do Brasil) foi mais do que necessária para o momento em que estamos, mesmo em cenário de pandemia.

Mas por que exatamente? Bom, a inflação está alta e, segundo o IBGE, o IPCA acumula 5,20% nos últimos 12 meses, quase rompendo o teto da meta colocada pelo CMN – Conselho Monetário Nacional. Portanto, é dever do Banco Central, através de suas políticas monetárias, tentar regular e conter a possível aceleração da inflação.

Origem da atual inflação

Ao contrário do que muitas pessoas acreditam, a inflação que estamos vivendo não é explicada apenas pelos efeitos da pandemia. Quando o mercado está aquecido e a demanda supera a oferta, os preços sobem naturalmente e de forma generalizada.

Assim, o que mais explica seu comportamento é a desvalorização do real frente ao dólar (a moeda norte americana fica mais “cara”), afetando a economia como um todo, seja por aumento dos preços generalizados, seja pela saída de dinheiro estrangeiro do Brasil, o que acaba desvalorizando ainda mais nossa moeda.

EUA e Taxa Selic

No mesmo dia, o Federal Reserve (FED, Banco Central Americano) manteve a taxa básica de juros entre zero e 0,25%, enquanto o Banco Central brasileiro fez um aumento maior do que a expectativa do mercado. Neste cenário, a taxa praticada pelo Brasil acaba sendo mais atrativa aos olhos do investidor estrangeiro e, consequentemente, valoriza o real. Isso é, por conta da diferença das taxas de juros entre os países, correr o risco do Brasil passa a ser mais atraente.

Os juros futuros

Na bolsa de valores, um mecanismo muito utilizado para medir as expectativas do mercado em relação à taxa Selic são os juros futuros. Seus tickers, ou códigos de negociação, começam com DI1FXX, substituindo o final pelo ano que deseja checar. Sua cotação indica a expectativa da Selic anual até janeiro do ano indicado no código.

Essas curvas de juros já estavam bastante altas e refletiam em seu preço as altas na Selic por várias reuniões consecutivas. Elas impactam diretamente na maneira em que o mercado precifica os ativos, sejam de renda fixa ou de renda variável.

E nossos investimentos?

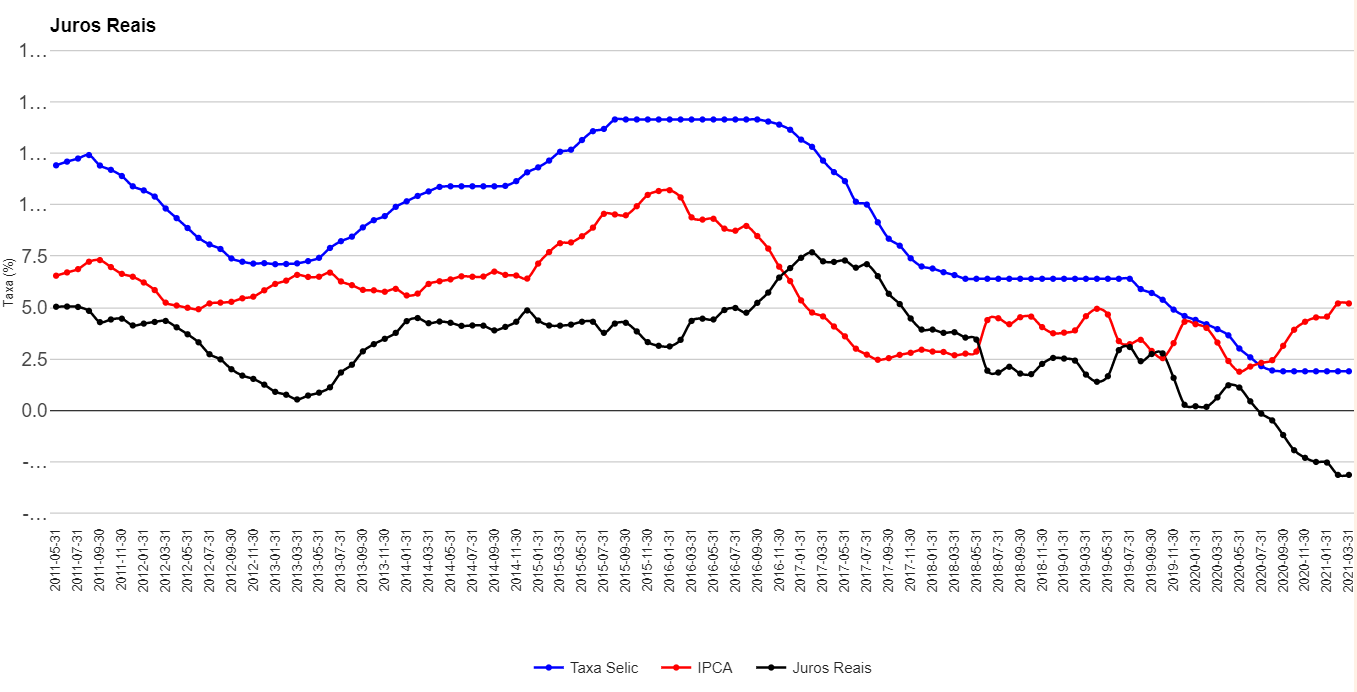

Agora é muito cedo para pensar em uma mudança radical em nossos investimentos. Embora tenha tido um aumento, a taxa Selic ainda não irá superar a inflação (2,75% contra 5,2%), ou seja, a taxa real (retirada a inflação) ainda é negativa, como visto no gráfico abaixo:

Observando o gráfico é possível ver que o mercado está projetando a taxa Selic próxima a 5% até o final de 2021, bem em linha com a consolidação da expectativa do mercado feita pelo Banco Central por meio do Boletim Semanal – Focus. Em resumo, este aumento deve ter sido apenas o primeiro da série de aumentos após 6 anos sem aumentos nos juros. Essa opinião é corroborada pela ata da reunião.

Mas e agora? Devo voltar para a renda fixa?

Bom, mesmo com a Selic a 5% pode não fazer sentido abrir mão de ativos mais sofisticados, afinal, o grande problema não é a Selic, mas sim a inflação. De nada adianta a taxa básica de juros subir, se o juros real continuar negativo. E, de qualquer maneira, como os juros futuros já estavam indicando uma alta na Selic, boa parte disso já estava refletido nos ativos do mercado.

Uma coisa é certa: o ano de 2021 já está com uma projeção alta de inflação e, portanto, as consequências da elevação da Selic serão observadas apenas em 2022. Para tal, o ideal é preparar uma carteira bem balanceada e diversificada que conseguirá proteger em momentos mais voláteis e entregar bons retornos.

Vamos juntos? Até a próxima.