Olá, queridos leitores! Nos últimos episódios começamos a falar sobre produtos estruturados utilizando os derivativos. No episódio de hoje, dando sequência a esses produtos, falaremos sobre a operação conhecida como “borboleta”.

A operação estruturada conhecida como borboleta é utilizada por investidores que esperam que o preço do ativo não varie muito, mantendo-se em um intervalo de preços, até o vencimento das opções.

Assim como na trava de alta e de baixa, a perda máxima é estipulada previamente e corresponde ao prêmio final.

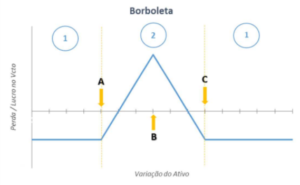

Para estruturar essa operação, o investidor deve comprar duas opções com diferentes strikes, e vende o dobro de opções com strike entre as duas opções compradas, sendo que esse strike é o preço aproximado que o investidor acredita que o ativo estará no vencimento. É importante ressaltar que essa operação pode ser formada com calls ou puts.

Na estrutura de borboleta, a perda máxima é o prêmio final, que é representado pelo somatório dos prêmios pagos, subtraído pelo prêmio recebido.

Vamos utilizar um exemplo disponibilizado pela XP Investimentos, para o melhor entendimento da operação:

Supondo que um investidor acredite que a ação XYZ estará próxima de R$11,00 no vencimento. Ele adquire então uma Call A com strike 10,50, vende 2 Calls B com strike 11,00 e compra uma Call C com strike 11,50.

O preço inicial da ação é R$10,00 e o prêmio final pago é R$0,09. Abaixo temos um gráfico e uma tabela, também disponibilizados pela XP, que explicam o funcionamento da operação:

Gráfico – Material XP

Tabela – Material XP

Como podemos ver, o prejuízo máximo do investidor é o prêmio final, que é de R$0,09/ação. Caso o ativo chegue ao vencimento no mesmo preço das opções vendidas, ele atinge o seu lucro máximo, que é de R$0,41/ação. Esse lucro máximo é calculado pela diferença entre o strike da opção B e o strike da opção A, menos o prêmio final.

Um jeito interessante de se pensar as estruturas de opção é a relação prejuízo X lucro. No exemplo, temos lucro máximo de 0,41 e prejuízo máximo de 0,09. Dividindo um pelo outro, temos uma relação de 4,6 para 1. Ou seja, para cada 1 centavo de prejuízo possível, tenho 4,6 centavos de lucro possível.

Com isso, nosso episódio chegou ao fim. No próximo episódio, falaremos sobre a operação conhecida como financiamento. Fiquem ligados!

Matheus Assunção.

Se você perdeu os episódios anteriores é só acessar pelo link abaixo:

- Outros ativos de Renda Variável: BDRs

- Outros ativos de Renda Variável: ETFs

- Outros ativos de Renda Variável: Derivativos

- Outros ativos de Renda Variável: Contrato a Termo

- Outros ativos de Renda Variável: Contrato Futuro

- Outros ativos de Renda Variável: Swap

- Outros ativos de Renda Variável: Opções – Parte 1

- Outros ativos de Renda Variável: Opções – Parte 2

- Outros ativos de Renda Variável: Produtos Estruturados – Trava de Alta

- Outros ativos de Renda Variável: Produtos Estruturados – Trava de Baixa

Para investir melhor em renda variável, nada como contar com especialistas. Entre em contato conosco:

Telefone: (14) 3010–1818

WhatsApp: (14) 3245–4345 ou acesse clicando aqui.